今年は確定申告が必要なので、うんうん言いながら何とか書いて提出しました!

いやー、提出が終わると晴れやかな気分になりますね。

試験が終わった時のような爽快感があります。

せっかく確定申告について頑張って調べて書いたので、今回はそのメモでも残してみようかと。

もしかしたら、また書くかもしれないし。

良かったら、参考にしてください。

| 目次 |

確定申告とは

確定申告とは何かというと、簡単に言ってしまえば税金の手続きのようなものです。

要するに、個人の収入、家族状況、生活等に合わせた税金額を決めるための申告ですね。

1月1日から12月31日までの1年間の間に、どれだけ稼いだか(所得)を調べ、その収入から以下のような項目を控除(減額)して計算します。

そして、定められた期間(毎年2月16日から3月15日、曜日によっては日付が前後する、最近は感染症対策で1ヶ月延長される場合がある)に税務署に申告します。

申告した額によって、次の年の税金額が決定する訳です。

減額できる所得控除例

- 年金や保険料をこれだけ払いました(社会保険料控除、生命保険料控除、地震保険料控除)

- 病気や怪我で病院へ行きました(医療費控除)

- 自分には守るべき妻と子どもがいるんだ!(配偶者控除、扶養控除)

- ふるさと納税してみたよ(寄附金控除)

- 災害や盗難に遭った……(雑損控除)

- 念願のマイホームを手に入れたorリフォームをした(住宅ローン控除)

などなど。

対象者なのに確定申告を無視したりすると、「無申告加算税」という罰則金を追納しなければならなくなるので、必ず確定申告を行いましょう。

税金を払いすぎた場合、還付金としてお金が戻ってくることもありますし!(ここ大事)

※還付金(かんぷきん)

給与をもらった時に自動的に天引きされる所得税(源泉徴収)が、年末調整や確定申告で再計算した所得税より多い場合、その差額分を納税者に返金される仕組み。支払手続きはe-Taxなら2~3週間、それ以外は1ヶ月から1ヶ月半程度かかる。給与と一緒に支払われるか、確定申告で書いた振込先に振り込まれる。電話で「還付金の受取のためにATMへ」と言われるのは還付金詐欺なので気をつけよう。

確定申告が必要な人とは

給与を1つの場所からもらっている場合は、年末調整という形で申告しています。

年末調整で書かれたものを、会社がまとめて確定申告しているような感じです。

よって、バイト先や会社で年末調整をしている場合は、確定申告の必要はありません。

多くの人はコレ↑に該当するので、確定申告をしたことがある人は少ないかと。

しかし、年末調整をしていても確定申告が必要な場合はあります。

- 給与が2000万円を超える、給与以外の収入が20万円を超える場合

- 給与を2箇所以上の場所からもらっている場合

- 医療費が10万円を超える場合

- 個人事業主(フリーランス)の人が48万円を超える収入を得た場合

- 学生や主婦、無職の人が48万円を超える収入を得た場合

- 年の途中退職し、年末調整を書いていない場合

- ふるさと納税した場合

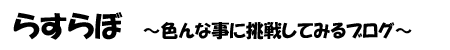

- 年金受給者で公的年金の収入が400万を超える、もしくは公的年金以外の収入が20万を超える場合

給与を1つの場所からもらっている場合でも2000万円を超える給与収入、または、投資や副業(アフィリエイトやクラウドソーシング)等で給与以外の収入が20万円を超える場合は確定申告が必要になります。

2箇所以上の違う場所で給与をもらっていて、かつ、給与が少ない(年末調整しなかった)方が20万円を超える場合は確定申告が必要です。

医療費が10万円を超えた場合(一部例外あり)は医療費控除が受けられるので、会社員でも確定申告すべきかと。

同一生計(生活費を同一にしていること、家族分もまとめて支払っている場合)なら家族分をまとめて申請できます。

副業ではなく、専業で個人事業を行っている、かつ、なかなかの収入(48万円超え)がある時は、確定申告が必要です。

48万円以下の場合は確定申告の必要はありませんが、所得が少なくても確定申告はしておいた方が良いみたいですね。

「頑張っているけど、稼げてないんです(泣)」というアピールになるとか。

なお、個人事業主の場合は白色申告(簡単な帳簿づけ)と青色申告(難しい帳簿づけになるが、特別控除が受けられる、要申請)の2種類、申告方法があります。

給与所得がない場合でも、ポイントサイトやアフィリエイト等での稼ぎが48万円を超えていたなら対象。

ポイントサイトでの収入(友達紹介、広告利用、ゲームなど)も雑所得扱いになります。

ただし現金や電子マネー等にポイント交換していない場合はまだセーフみたいです。

換金した時点で課税の対象になります。

自宅にあった不用品の売却は「生活用動産」になるので20万を超えても問題はありません。

ただし骨董品や高価な貴金属類は別。

ハンドメイド作品や転売目的で購入した商品を販売した場合は、必要経費を除いた利益分は課税対象になります。

会社を年の途中で退職し、年末調整を書いていない場合は、確定申告が必要です。

確定申告のために会社から源泉徴収をもらっておきましょう。

退職後、1ヶ月以内に勤めていた所から送ってもらえるとは思いますが(自分はそうでした)、そうでない場合は直接請求すべきかと。

次の就職先が決まっている場合は新しい会社へ源泉徴収を提出し、年末調整を行うので確定申告は必要ないです。

ふるさと納税ワンストップ特例制度というものがあるので、元々確定申告をする必要がない人は「寄附金税額控除に係る申告特例申請書」や個人番号確認、及び本人確認書類を自治体に郵送するだけで省略できます。

しかし、6自治体以上にふるさと納税を申し込んだ場合は別。

確定申告の必要があります。

元から確定申告する必要があるなら、ふるさと納税分を合わせて申告しましょう。

年金受給者も場合によっては確定申告が必要になります。

実は年金も所得扱いになるみたいです。

ただ確定申告不要制度というものがありますので、必ずしも確定申告が申告が必要という訳ではありません。

確定申告不要制度(出典 政府広報オンライン)

以上が当てはまる方は確定申告をしましょう。

しかーし!「自分は条件に当てはまらないから確定申告をしなくてもいいんだ♪」と喜ぶのは早いです!

確定申告をする必要がなくとも、市民税・県民税の申告は必要です。

たとえ1年間収入がなかった場合でも、翌年の国民健康保険税等の金額を計算するため、市民税・県民税の申告が必要なんですよ!

市民税・県民税の申告は所得、社会保険料や医療費控除など、確定申告と同じような事を書きます。

収入がなかった場合は「預貯金で生活しています」等、生活状況を記入します。

ちなみに、年末調整をしている方や確定申告をした方は市民税・県民税の申告は必要ありません。

確定申告の作成方法

作成方法というより、どちらかというと書く手段の説明ですね。

人によって書き方は違うので、細かい書き方はここでは説明しません。

だって自分、確定申告は2回目という初心者ですし……。

書き方に関して詳しく知りたい方は国税庁のWebページをご覧ください。

- パソコンで作成

- スマートフォンで作成

- ソフトウェアで作成

- 手書きで作成

国税電子申告・納税システム、e-Tax(イータックス)を利用して、パソコンで作成します。

国税庁の確定申告書等作成コーナーで作れます。

初めて作成する時は「作成開始」から、過去に作成したことがある方は「保存データを利用して作成」から確定申告の作成を開始します。

マイナンバーカードとICカードリーダライタがあれば、入力したデータをそのまま送信(マイナンバー方式)できます。

もしくは、税務署の職員と対面して本人確認を行い、ID・パスワードを発行→e-Taxを利用して送信――といった方式(ID・パスワード方式)もあります。

その場合、源泉徴収票など書面で提出が必要な添付書類の提出不要(ただし自宅で保管する必要あり)になります。

なお、自分は上記のどれでもないe-Taxで作成→書類印刷→税務署へ提出という方式を使いました。

2019年からスマートフォンで申請できるようになりました。

手軽にできる時代になりましたね。

スマートフォンでの申請では「ID・パスワード方式」(税務署の職員と対面して本人確認を行い、ID・パスワードを発行する必要がある)を利用してe-Tax送信が可能です。

しかし、確定申告書類の一部に制限がある模様。

2019年の時点では、年末調整が済んだ会社員(給与受給一箇所)で医療費控除、寄付金控除の申告のみ。

スマートフォンでの作成(出典 国税庁)

会計ソフトや確定申告のソフトで作成することも出来ます。

個人事業主の場合は確定申告が複雑化するので、ソフトを利用する便利。

ステップに沿って入力するだけで、書類を自動作成してくれます。

国税庁のWebページや税務署等で申請書用紙を入手して、手書きで書類を書くことも出来ます。

しかし、間違えやすいと思うのでオススメはしません。

確定申告の提出方法

以下はデータ送信しない場合での提出方法です。

- データを印刷、確認、押印

- 関連書類を準備

- 提出

パソコンで入力した場合は印刷します。

内容に間違いがないかを確認し、書類に印鑑を押しましょう。

控えの書類も提出するので、それにも押印します。

添付書類を貼る箇所(台紙)がありますので、源泉徴収(原本)や社会保険料(国民年金保険料)控除証明書等を貼り付けます。

本人確認の書類は、マイナンバーカード(コピー)、なければマイナンバー通知カード+運転免許証などの身分証を貼り付けます。

郵送、もしくは直接税務署に持っていき、提出します。

税務署の時間外収受箱に投函という手もあります。

確定申告時期の税務署は混んでいるので、郵送がオススメ。

控用の申告書に収受日付印が必要な場合は、返信用の封筒に切手を貼って、書類と一緒に送ります。

提出期限厳守なので、通信日付印(消印)が提出期限よりも前になるように送りましょう。

初めて確定申告を行う場合は、税務署の受付に直接持参する方が良いかもしれません。

職員に直接質問ができるので。

まとめ

ちょっと大雑把だったかもしれませんが、確定申告に関してでした。

確定申告の書き方が良くわからない人は、関連書類や印鑑、身分証明書等を持って、確定申告会場や税務署で作るという手もあります。

質問コーナーとかもありますしね。

自分は今回、自宅で書類を作成し、税務署に直接提出しに行きました。

平日の受付終了時間直前に行ったら、かなり空いてましたよ。

前に3人程度並んでいたくらいでした。

しかも、提出だけだったので、あっさり終わりました。

確定申告は早めの提出をオススメします。

ギリギリに始めて、後から不備が見つかったとなると大変ですし、余裕を持って作成しましょう!

こういう本↓を事前に読んでおくと理解しやすいかもしれません。

これからフリーランスになる方にオススメです。